Wareneinkaufsfinanzierung - alternativ ohne Bank

Wachstum erfordert in Branchen mit hohem Materialeinsatz ausreichende Liquidität zum Wareneinkauf. Dieser Finanzierungsbedarf kann Bank alternativ mit der Einkaufsfinanzierung, z.B. über Finetrading, dargestellt werden.

Hierzu ist ein Warenkreditversicherungslimit, bezogen auf das bestellende Unternehmen, erforderlich. Bankübliche dingliche Sicherheiten müssen bei ausreichender Bonität nicht gestellt werden.

Die Wareneinkaufsfinanzierung kann flexibel für alle oder ausgesuchte Bestellungen, sowie für wechselnde Lieferanten genutzt werden. Die Vorfinanzierung von Bestellungen / Lieferungen gegen Vorkasse (z.B. aus Asien) ist bei einigen Finanzierern ebenfalls möglich.

Vorteile nutzen und Liquidität schonen

Die Einkaufsfinanzierung ermöglicht Unternehmen Wareneinkäufe mit verlängerten Zahlungszielen auf Lieferantenseite zu tätigen bei gleichzeitiger Skontonutzung und Schonung der eigenen Liquidität.

Der Einkaufsfinanzierer zahlt als Zwischenhändler Ihre Lieferantenrechnung sofort, so dass Skontovereinbarungen getroffen werden können und räumt Ihnen ein verlängertes Zahlungsziel zum Rechnungsausgleich von bis zu 180 Tagen ein.

Mit ausreichender Liquidität können somit bei Bedarf größere Mengen eingekauft werden, zusätzlich treten Sie als Barzahler beim Lieferanten auf. Hierdurch können oft bessere Preise und Skontier Möglichkeiten oder zusätzliche Rabatte im Einkauf verhandelt werden.

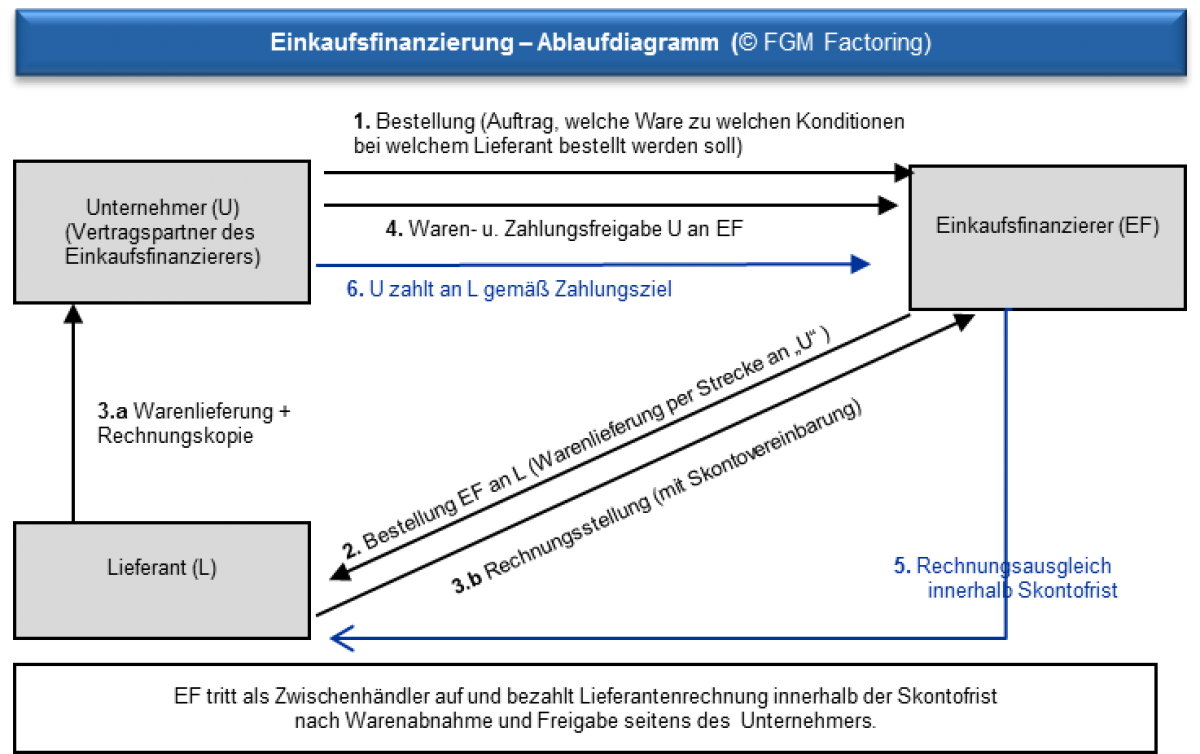

Einkaufsfinanzierung & Finetrading - Ablauf

Die Einkaufsfinanzierung, auch als Finetrading bezeichnet, ist ein klassisches Handelsgeschäft, wo der Vorfinanzierer sich als Zwischenhändler zwischen Besteller und Lieferant einschaltet.

Der Einkaufsfinanzierer bestellt die Ware beim Lieferanten auf eigene Rechnung, nachdem der Unternehmer im Vorfeld Lieferkonditionen und Preise mit dem Lieferanten verhandelt hat.

Nachdem die Ware an einen vom Unternehmer bestimmten Lieferort geliefert wurde, gibt dieser die Rechnung zur sofortigen Zahlung an den Lieferanten frei. Der Unternehmer wiederum erhält vom Finetrader ein verlängertes Zahlungsziel von 30 - 180 Tage.

Hinweis: Bei Finanzierung von Lieferungen gegen Vorkasse trägt das bestellende Unternehmen das Risiko einer möglichen Nicht-Lieferung.

Auftragsfinanzierung mit und ohne Bank

Branchen mit hohem Materialeinsatz oder langem Fertigungs- und Produktionsvorlauf nutzen bei Bedarf die Auftragsfinanzierung zur Entlastung bestehender Kreditlinien. Hierzu zählen z.B. Produktions- und Handelsunternehmen, Handwerk, Anlagen- und Maschinenbau.

Je nach Bedarf können KMU und Mittelstand die Auftragsfinanzierung über Finetrading oder den FGM Unternehmerkredit, ohne bankübliche Sicherheiten, nutzen.

Der Unternehmerkredit kann als Darlehen bis 3.0 Mio. €, je nach Bonität und Kapitaldienstfähigkeit, mit einer Laufzeit bis zu 60 Monaten beantragt werden.

Sie erhalten einen transparenten Kostenvergleich der für Sie in Frage kommenden Finanzierungsvarianten. Nutzen Sie zum Anbieter Vergleich auch gerne den FGM Finetrading Kostenrechner.

Kosten und Anbieter vergleichen rechnet sich

Seriöse Finetrader oder Einkaufsfinanzierer berechnen neben einer einmaligen Start- oder Einrichtungsgebühr für vorzufinanzierende Wareneinkäufe eine pauschale Finanzierungsgebühr, die sich primär nach Bonität, Branche, Zahlungsweise (Rechnung oder Vorkasse), Finanzierungsvolumen und der Finanzierungslaufzeit berechnet.

Manche Finetrader arbeiten mit Nebenkosten, die auf den ersten Blick im Angebot nicht zu erkennen sind. Es lohnt sich daher immer mehrere Angebote und Konditionen zu vergleichen, da je nach Anbieter Preisunterscheide bis zu 100% auftreten. Nutzen Sie unseren Finetrading-Rechner für eine transparente Kostenberechnung zur Einkaufsfinanzierung.

Kosten-Beispiel

Die Gebühren zur Einkaufsfinanzierung über Finetrading richten sich nach der Bonität des Unternehmens, Finanzierungslinie, Zahlungsziel und dem jährlichen Einkaufsvolumen. Die dargestellten Konditionen wurden auf Basis einer Finanzierungslinie i.H.v. 150 T€ kalkuliert.

| Zahlungsziel | Gebühr von** | Gebühr bis** | Ø tatsächliche Kosten |

| 120 Tage | 1,45% | 6,50% | 2,5 - 6,5% |

| 90 Tage | 0,95% | 4,80% | 2,0 - 4,8% |

| 60 Tage | 0,65% | 3,50% | 1,5 - 3,5% |

** Bei den Gebühren (Stand 01.02.2022) handelt es sich um die Gebühr für die jeweilige Laufzeit, wobei eine evtl. einmalige Startgebühr nicht berücksichtigt ist. Konditionen werden individuell auf Basis der jeweiligen betrieblichen Parameter kalkuliert.

Unternehmerkredit - die preiswerte Alternative

Neben dem Kostenvorteil bietet die Vorfinanzierung des Wareneinkaufs über den Unternehmerkredit ein Höchstmaß an Planungssicherheit. Während sich die Gebühren beim Finetrading an veränderte Kapitalmarktzinsen anpassen, ist der Zinssatz beim Unternehmerkredit für die gesamte Vertragslaufzeit festgeschrieben. Darüber hinaus müssen keine dinglichen Sicherheiten gestellt werden, das Darlehen kann jederzeit kostenfrei vorab getilgt werden.

Ein zum Vertragsstart genehmigtes Limit bei der Einkaufsfinanzierung oder Finetrading kann jederzeit gekürzt oder gestrichen werden. Beim Unternehmensdarlehen kann die Finanzierungslinie bei entsprechender Kapitaldienstfähigkeit dagegen erhöht werden.

Merkmale Finetrading vs. Darlehen

| Finanzierungsmerkmale | Darlehen | Finetrading |

| Zinsgarantie für bis zu 5 Jahren | Ja | Nein |

| Nebenkosten außer Zins & Tilgung ** | Nein | häufig |

| Prüf- oder Startgebühr ** | Nein | Ja |

| Rückversicherungslimit erforderlich | Nein | Ja |

| Einkäufe mit Vorkasse oder aus Übersee finanzierbar ** | Ja | bedingt |

| Darlehenszins / Kosten Finetrading p.a. | 2,95 - 7,95% | 8,5 - 28% |

| Dingliche Sicherheit (z.B. Abtretung Warenlager) ** | Nein | Ja |

| Persönliche Bürgschaft erforderlich | Ja | Ja |

| Kürzung des WKV-Limits führt zu Kürzung der Finanzierungslinie | Nein | Ja |

** abhängig vom jeweils ausgewählten Finetrader / Einkaufsfinanzierer / Stand 01.02.2022.

Möglichkeiten der Warenvorfinanzierung

Grundsätzlich können die nachfolgende Finanzierungen Unternehmen ab 500 T€ Vorjahresumsatz mit positiven Bonitätsauskünften angeboten werden, die mind. 3 Jahre operativ tätig sind und keine Negativmerkmale ausweisen.

Bank alternativ können Lieferantenrechnungen mit der Einkaufsfinanzierung, Finetrading oder einem Reverse Factoring vorfinanziert werden. Bei allen Varianten ist ein Rückversicherungslimit auf das beantragende Unternehmen in Höhe der gewünschten Finanzierungslinie erforderlich. Hierüber sichert der Vorfinanzierer einen möglichen Forderungsausfall in aller Regel zu 90% ab.

Alternativ zur Hausbank können wir die Finanzierung des Material- und Wareneinkaufs auch über ein klassisches Bankdarlehen oder den FGM Unternehmerkredit darstellen. Bei positiver Ertragslage und entsprechender Kapitaldienstfähigkeit ist die Stellung banküblicher Sicherheiten nicht erforderlich. Kostenfreie Sondertilgungen können ebenfalls jederzeit ohne Vorfälligkeitsentschädigung getätigt werden.

Merkmale Unternehmerkredit / Darlehen

- 100% Kosten Planungssicherheit für die gesamte Vertragslaufzeit

- Kostenvorteil im Vergleich zu Finetrading

- Tilgungsfreistellung für die ersten 2-3 Monate verhandelbar

- Kapitaldienstfähigkeit muss gegeben sein

Einkaufsfinanzierung / Finetrading

- nutzbar ab 25 - 500 T€ Finanzierungslinie (Anbieter abhängig)

- Zahlungsziel bis zu 180 Tagen möglich

- 100% flexibel nutzbar (situativ nur bei Bedarf)

- höhere Kosten als bei Reverse Factoring oder Darlehen

- Rückversicherungslimit zwingend erforderlich

- Planungssicherheit hinsichtlich der Kosten beschränkt

- je nach Anbieter zusätzlich weitere (hohe) Nebenkosten

Reverse Factoring / Einkaufsfactoring

- Preiswerter als Finetrading / Einkaufsfinanzierung

- Es gibt nur sehr wenige Reverse-Factoring Anbieter

- Rückversicherungsfähigkeit muss gegeben sein

- es müssen alle Forderungen eines ausgesuchten Lieferanten verkauft werden

- Einkaufsvolumen je Lieferant mind. 2.5 Mio. € p.a.

- Reverse Factoring Umsatz p.a. muss mind. 5.0 Mio. € betragen

- Lieferant muss der Reverse Factoring Einbindung zustimmen

FGM Finanzierungsgruppe Mittelstand - Kurzvorstellung

Die Finanzierungsgruppe Mittelstand ist eine unabhängige Beratungsgesellschaft für KMU und Mittelstand zu den Themen Liquidität, Factoring, Finanzierung und Leasing. Wir beraten Unternehmer seit über 25 Jahren in betriebswirtschaftlichen Fragen und betreuen KMU aus fast allen Branchen im Bereich Liquiditätsmanagement.

FGM bietet Unternehmern kostenfreie Angebote leistungsstarker Factoring- und Finanzierungsgesellschaften in allen darstellbaren Varianten. Auf Wunsch erstellen wir einen transparenten Anbieter- und Kosten Vergleich zu den jeweiligen Finanzierungsmöglichkeiten.

Wir bieten eine faire, professionelle und unabhängige Beratung mit sehr kurzen Bearbeitungszeiten.